bitpie安卓版下载|Curve war 战火重燃,二层协议开卷_MarsBit

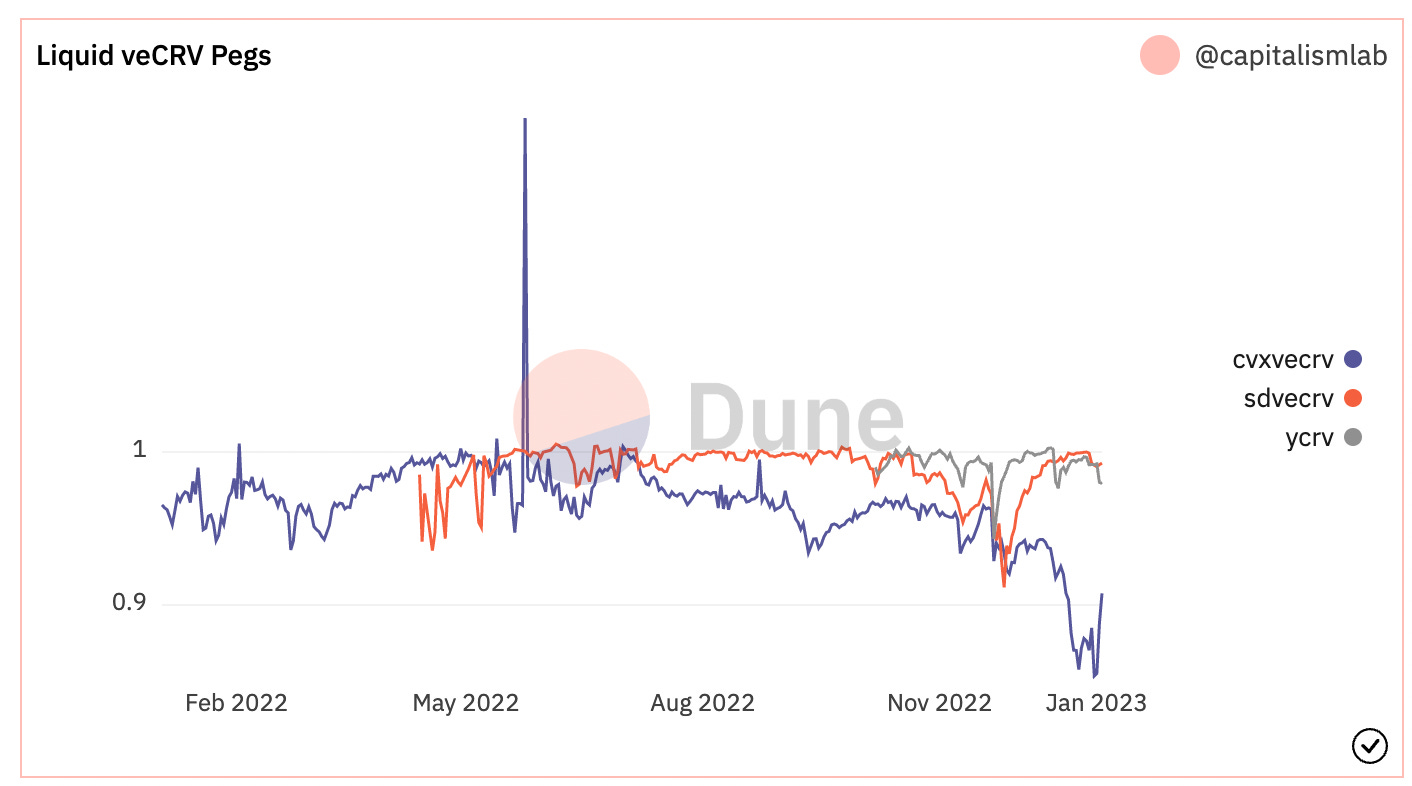

近日 cvxCRV/CRV 降至 0.86 引发大量关注,旋即 Convex 也表态将会推出新方案应对。在今年年中 Convex 的竞争对手 Yearn 和 StakeDAO 发布了新版本的 veCRV wrapper ,从而加剧了竞争。Curve 是代币经济学设计的王者,厘清这些非常有利于加深对 DeFi 的理解。本文将会基于数据和机制全面对比当下 veCRV wrapper 的优劣势。

我们先复习一下 veCRV 的基本机制,再对比当下几个 wrapper 关键要素。

Thanks for reading CapitalismLab! Subscribe for free to receive new posts and support my work.

veCRV 让用户锁仓CRV 来换取如下几项核心权益:

决定未来 CRV 增发激励分配的投票权 / 贿赂收入Curve 的一半交易费用 /0.02%Boost LP 激励而 cvxCRV 主要干了4件事:

实现 Boost LP 激励共享市场,一边吸纳veCRV,另一边吸引 LP ,veCRV 给外部流动性 Boost 的同时抽成一部分解决流动性问题,veCRV wrapper token 可以随时交易拿走了veCRV投票权,也就拿走了贿赂受益使用自己的代币做激励吸引 CRV 流入这种优秀的设计使得cvxCRV稳居鳌头,那么 ycrv/sdCRV 干了什么以至于重振雄风呢?我列表全面比较当前 cvxCRV/ sdCRV/ yCRV 的权益,包含以下几点:

投票权贿赂收入交易费收入LP 激励分成wrapper协议代币激励wrapper 协议抽成(负面)

可见核心就是 stakeDAO/sdCRV 以及 Yearn/ycrv 将贿赂收入让渡给 CRV 用户,而另一方面仅剩余 5% 的 CVX 将被用来激励 cvxCRV,一升一降导致 cvxCRV 收益对比起来逊色很多,资金不断流出。

Convex 最近的应对方案:1. 给 cvxCRV 更多激励,不增发CVX而是从别的方面挪过来 2. CVX 自选激励币种 3. cvxCRV stake 会给个 ERC20 Token, 便于你拿去抵押借贷之类

发布短短几天后 cvxCRV回升至0.9左右,不过我理解这些方案主要是解决燃眉之急,避免形成下跌趋势,若市场反应不热烈,预计还会有所动作。

实话说 Convex 毕竟已经吸取了当前近半的 CRV,从短期利益上来看或许守成反而是更好的选择,不过 Convex 团队与 Curve 团队关系紧密,从长远建设 Curve 生态的角度上来说,积极求变亦可理解。

我的观点:

1. 像 Curve 这种花活特别多的协议不能买了就躺,务必紧跟各方团队动态,独立判断。不要轻易下结论,比如我在 ycrv 发布的时候就关注了,但是发现复利并非完全是好事,ycrv 后来也出现过比较严重的 de-peg。Curve 依然是最有趣的 DeFi 协议之一,但也需要你有足够的判断力。

2.这件事对 CRV 持有者是好事,更多的权益被让渡给了 CRV 持有者。可见协议间护城河亦有高低,Curve 作为基层协议,资金最终沉淀方,有着更强的护城河。另外目前仅有白名单协议可以参与 Curve War,若是放开权限相信竞争会进一步加剧有利 CRV 持有者,这也是“无需许可”的魅力。